全球收益率曲线概览与展望

- 生活

- 2025-02-12 12:10:05

- 11

中国货币市场

内容提要

文章分析货币政策和特朗普交易对2024年全球收益率曲线变化的影响,并具体分析收益率曲线的特征。文章指出,影响2024年的两个关键变量在2025年预计仍将延续,故2024年收益率曲线的部分特征在2025年会继续演进;同时文章分析了2025年收益率曲线的新特征。

全球收益率曲线值得研究和关注,是因为它是全球宏观的核心映射,也是全球投资配置的起点。

一、2024年全球收益率曲线的回顾

2024年全球去通胀较为顺畅,但绝对值依然位于相对高位。主要国家2024年的通胀水平较2023年底回落,但绝对值依然不低。

全球主要国家处于降息周期内:主要国家中,除挪威、日本、巴西、俄罗斯和土耳其外,其余国家都在降息。其中,美联储和欧洲央行(隔夜存款利率)累计降息100BPs。

(一)影响2024年全球收益率曲线变化的两个重要因素,一个是货币政策,一个是特朗普2.0

货币政策方面,2024年全球呈分化态势。这种分化同时体现在价量两个方面:价格方面,中美欧同步降息,但日本小幅加息。量的分化体现在,中美同样是降息,但美联储降息的同时持续缩表,“价松量紧”,中国不仅降息,还新增购债方式投放基础货币,“量价齐松”。正是货币政策的这种分化,决定了2024年全球收益率曲线变化呈现结构性分化。

(二)2024年全球收益率曲线特征一:特朗普交易效应的影响超过了基本面

另一个影响2024年全球收益率曲线形态变化的重要因素就是特朗普交易效应。从大选以来,特朗普交易效应对全球大类资产的影响显著超过了基本面。

美债利率出现了几对明显的背离——期限溢价与通胀预期的背离、长短端名义利率的背离、美债收益率与铜金比的背离,都说明美债利率更多交易的是非基本面的因素。回溯1972年至今的美债数据,目前美债高利率情况与2016大选前后走势一致性较强。

特朗普交易效应不仅造成美债收益率与基本面背离,对全球其他国家的影响也呈现结构性差异化特征,例如中国,“特朗普加关税”影响巨大,货币政策选择管住汇率,对内宽松,利率出现明显下行;但巴西,同样是贸易大国,则必须通过加息应对汇率波动,收益率出现明显上行。

特朗普交易效应的影响超过基本面是2024年全球收益率曲线演绎的一个重要特征,预计这一影响在2025年依然会延续,但2025年会逐渐从交易效应延伸到各个国家的基本面实际,影响会更加复杂,这也使得2025年的收益率曲线演进的预判变得更为困难。

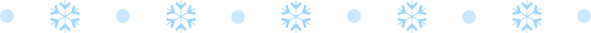

(三)2024年全球收益率曲线特征二:中美同样的宽松,异样的实际利率

2024年收益率曲线的第二个特征就是前面提到的,中美货币政策同样是货币政策宽松,但是初衷和手段不同,导致中美同样的宽松下,实际利率的走势出现分化。美国的降息是适应式的降息,所以其实际利率是上行的,对经济增长依然起到抑制和降温的作用。但中国的宽松是刺激性和托举性的,目的是降低过高的实际利率,达到休养生息刺激经济增长的目的。

图1 美、中实际利率走势分化

2025年,预计中国的实际利率仍有持续下行的可能,而美国经济增长动能放缓,可能会逐渐看到实际利率企稳,走出向下拐点的可能。

根据IMF最新预测,除美国外,2025年发达经济体增速多数强于2024年,而新兴市场与发展中经济体增速则多数弱于2024年。

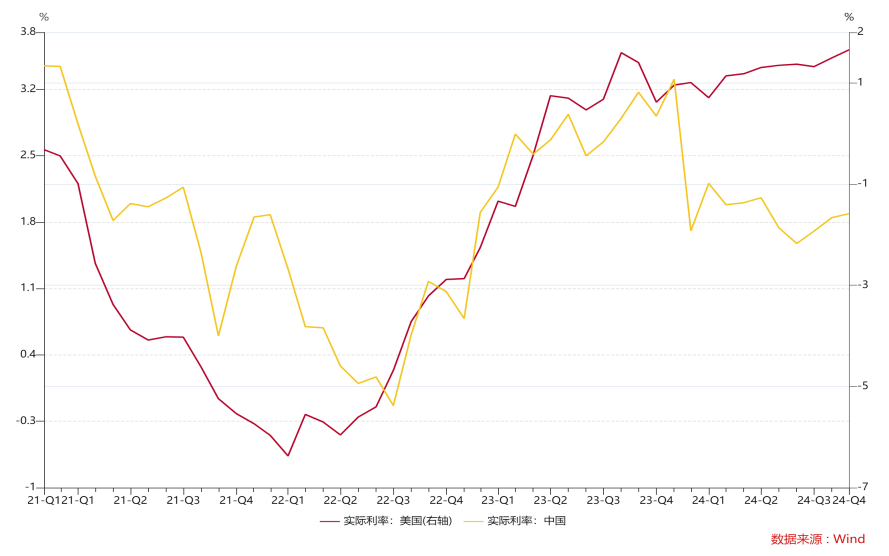

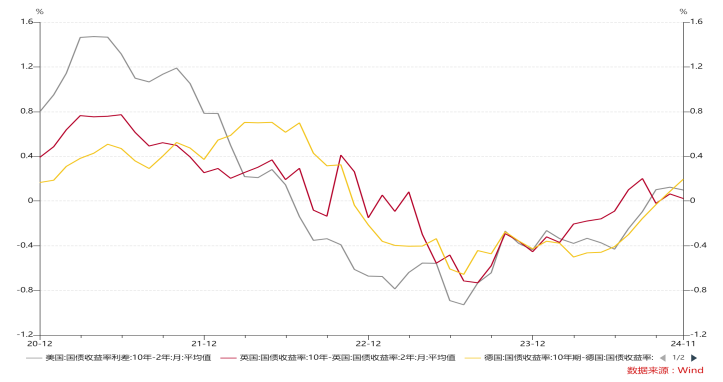

(四)2024年全球收益率曲线特征三:除日本外,普遍“陡峭”化

从曲线形态看,2024年,除了日本加息带来曲线熊平外,中国和欧美地区的曲线都出现了明显的陡峭化,这和升降息周期内收益率曲线变化规律是基本吻合的。

图2 欧美国家收益率曲线“陡峭化”

图3 中国收益率曲线“牛陡”

(五)2024年全球收益率曲线特征四:多国国债与美债倒挂利差普遍扩大

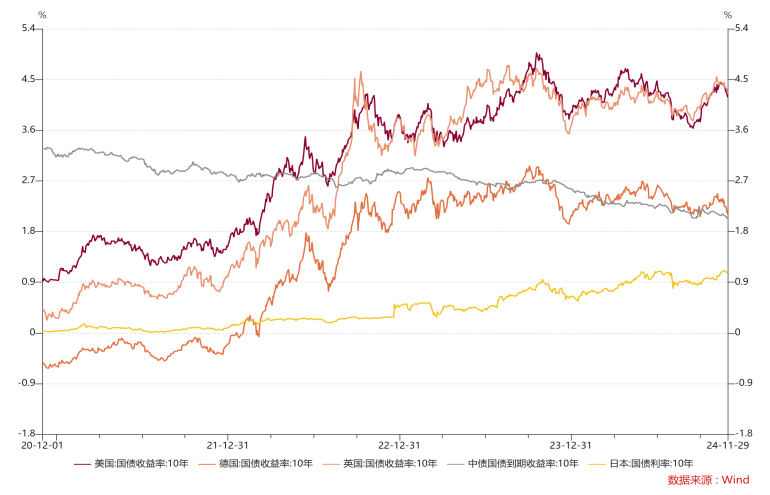

从各国国债收益率与美债利差看,2024年依然维持倒挂,而且倒挂利差普遍扩大,所以带动美元指数明显走强,可以看到新兴国家的货币兑美元贬值幅度普遍较大。

图4 全球主要国家国债与美债倒挂

二、2025年全球收益率曲线的展望

对于2025年来说,影响2024年的两个关键变量——全球宽松周期和特朗普交易2.0,预计仍将延续。所以很大程度说,2024年收益率曲线的部分特征,在2025年会继续演进,但有一些边际变化,会令2025年的收益率曲线出现新的特征。

(一)全球货币政策2025年展望:美联储“放缓”而不是“结束”降息

2025年,预期除日本和巴西以外,全球将普遍延续降息周期。

图5 未来12个月主要国家基准利率变化

但一个重要的边际变化是美联储可能会在2025年陆续结束缩表,实际上2024年欧美日央行都是缩表的,2025年可能看到全球流动性总量供给持续收缩的局面出现改善。这也是长期看多美债的重要原因。美联储准备金余额接近GDP的13%(10%~11%是相对合意的水平)。美元超额流动性指标——”逆回购余额”已大幅下降。

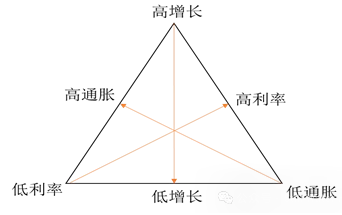

(二)2025年全球收益率曲线展望一:特朗普“不可能三角“或显著推升美债波动率

展望2025年,笔者认为全球收益率出现的首要特征,就是特朗普2.0的影响下,美债波动率会明显抬升。根本原因就是特朗普竞选时提供的政策框架,本质是一个不可能三角。面对矛盾时就要有取舍,进而产生很大的不确定,放大市场波动。

图6 特朗普不可能三角

(三)2025年全球收益率曲线展望二:美债利率或仍处于下行趋势中,但短期高位震荡

虽然笔者中长期看多美债,但由于特朗普2.0整体是一个倾向于扩张财政的政府。短期扰动下,美国债务长期问题也会被放大。虽然长期看美债利率具有配置价值,但可能必须面对短期高位震荡导致出现估值亏损问题。

(四)2025年全球收益率曲线展望三:全球收益率曲线或普遍陡峭化

曲线形态上看,整体可能还是会延续2024年的陡峭化。因为中美欧依然是降息的周期,曲线陡峭化是客观规律使然,日本收益率曲线的陡峭化主要来自于日本央行缩减购债的行为,可能会使得日债收益率曲线逐渐从熊平走向熊陡。

(五)2025年全球收益率曲线展望四:各国国债利率与美债利率或仍维持倒挂

从各国债券与美债的利差看,可能还是会延续倒挂,而这种倒挂利差2季度之前甚至还有扩大的可能。这种倒挂也意味着美元整体偏强的局面短期难以明显缓解,新兴市场国家的汇率压力依然较大。

下一篇:港股阿里巴巴飙升涨逾7%

有话要说...